Wohngebäudeversicherung

Als Versicherungsmakler aus Frankfurt am Main betreuen wir deutschlandweit über 600 Wohn- und Gewerbeimmobilien vom Reihenmittelhaus bis zu Lager- und Produktionshallen. Unser tägliches Geschäft besteht in der Beratung zur Absicherung aller Risiken rund um Ihre Immobilie z.B. zum Übergang der Wohngebäudeversicherung vom vorherigen Eigentümer oder auch zur Aufrechterhaltung des Versicherungsschutzes in der Bauphase. Wir sind unabhängig von Versicherungsgesellschaften und können in unsere Beratung und in unseren Angeboten alle wichtigen Marktteilnehmer einschließen.

Die Wohngebäudeversicherung sichert Ihre Immobilie gegen die Gefahren Feuer, Leitungswasser und Sturm/Hagel ab. Immer wichtiger wird auch die Absicherung gegen die erweiterten Elementargefahren oder auch unbenannte Gefahren. Daher empfehlen wir Ihnen eine regelmäßige Überprüfung Ihrer Versicherungspolice.

Welche Fehler kann ich beim Abschluss einer Wohngebäudeversicherung machen?

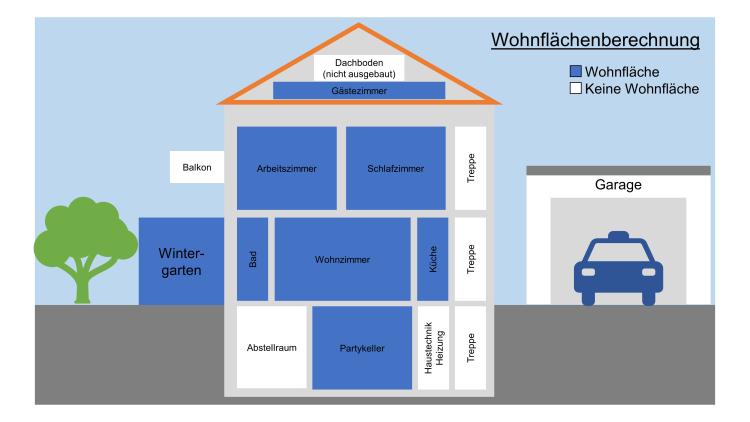

Häufig erleben wir im Beratungsalltag, dass eine Wohngebäudeversicherung abgeschlossen wurde, aber eine völlig unzureichende Versicherungssumme abgesichert wurde. Es ist elementar wichtig, dass die Versicherungssumme über eine korrekte Wertermittlung und Wohnflächenberechnung durchgeführt wurde, damit der Versicherer auf die Einrede der Unterversicherung verzichtet. Das bedeutet der Versicherer ist im Schadenfall nicht berechtigt seine Leistung zu kürzen, falls die angegebene Versicherungssumme von den tatsächlichen Kosten für den Wiederaufbau abweicht.

Zur korrekten Wertermittlung und Wohnflächenberechnung unterstützen wir Sie mit unserer langjährigen Erfahrung und Expertise bei den unterschiedlichen Anforderungen der Versicherungsunternehmen. Mit dem digitalen Tool „Wert 14“ von SkenData gleichen wir Ihre angegebenen Daten mit Geodaten ab und erhalten einen Gebäudereport, den wir Ihnen gerne zur Verfügung stellen. Unter Berücksichtigung eines Regionalfaktors erhalten wir so eine Versicherungssumme, die die meisten Versicherungsunternehmen akzeptieren und Unterversicherungsverzicht gewähren.

Was ist der Wert 1914?

Die Versicherungssumme wird auf den fiktiven Wert von 1914 umgerechnet. Dies war das letzte Vorkriegsjahr mit stabilem Preisniveau. Um den richtigen Wert 1914 zu ermitteln, gibt es den Wertermittlungsbogen worin Merkmale wie Gebäudeart, Bauausführung und Ausstattung, Wohnfläche sowie Anzahl von Garagen angegeben werden.

Was muss ich bei einem Leitungswasserschaden beachten?

Zur optimalen Abwicklung eines Leitungswasserchadens gibt es mehrere Punkte zu beachten, die wir Ihnen hier aufführen.

Schadenmeldung

Schadenmeldung

Melden Sie den Schaden zeitnah Ihrem Versicherungsvermittler oder direkt an das Versicherungsunternehmen.

Fotos

Fotos

Digitale Fotos von den Nässeschäden und von der Schadensstelle (z.B. dem Rohrbruch) machen. Wenn für die Schadenssuche Wände, Decken oder Böden geöffnet wurden, bitte von diesen Öffnungen auch Fotos aufnehmen. Wichtig ist, dass man auf den Fotos die Schadenursache (den Rohrbruch) erkennen kann.

Schadenminderung

Schadenminderung

Bei Schäden an der Zuleitung: Verhindern Sie den unnötigen Wasseraustritt und schließen Sie ggf. den Hauptwasserhahn. Des Weiteren sollten Sie alle elektrischen Geräte in der unmittelbaren Umgebung des Schadens vom Stromnetz nehmen. So verhindern Sie Folgeschäden.

Schnelle Trocknung veranlassen

Schnelle Trocknung veranlassen

Wenn die Räume stark durchnässt sind, sollte möglichst schnell eine Firma mit der Trocknung beauftragt werden, damit sich kein Schimmel bilden kann. Hierfür können wir Ihnen gerne Fachfirmen empfehlen.

Schwierige Ortung der Leckage

Schwierige Ortung der Leckage

Wenn die Ortung des Schadens schwierig ist, empfehlen wird eine auf die Ortung von Leitungswasserschäden spezialisierte Firma zu beauftragen. Sie vermeiden dadurch, dass Ihnen meterweise Wände und Böden aufgestemmt werden.

Freigabe der Kostenvoranschläge abwarten

Freigabe der Kostenvoranschläge abwarten

Holen Sie einen Kostenvoranschlag für die Reparatur der beschädigten Leitungen und für die notwendigen Renovierungsarbeiten der Wasserschäden ein. Die Kostenvoranschläge können später nachgereicht werden. Wenn absehbar ist, dass der Schaden mehr als EUR 2.000 betragen wird, informieren Sie uns bitte vorab. Wir können dann mit dem Versicherer klären, ob dieser einen Gutachter einschaltet. Für die weiteren notwendigen Reparatur- und Renovierungsarbeiten sollte aber auf jeden Fall die Freigabe der Kostenvoranschläge durch den Versicherer abgewartet werden.

Austausch von unbeschädigten Rohren nicht versichert

Austausch von unbeschädigten Rohren nicht versichert

Die Reparatur der beschädigten Leitung muss aus Schadensminderungsgründen gleich erfolgen, es sei denn, das Rohr kann vorübergehend stillgelegt werden. Beachten Sie bitte, dass nur der Austausch der beschädigten Leitung versichert ist. Nicht versichert ist der Austausch von ganzen Leitungssträngen, es sein denn, dass diese insgesamt beschädigt sind. Der altersbedingte Austausch von Leitungen ist nicht versichert. Bitte heben Sie das beschädigte Rohr bis zum Abschluss der Schadensregulierung auf.

Nur gleichwertiger Ersatz ist versichert

Nur gleichwertiger Ersatz ist versichert

Wenn Sie bisher verzinkte Eisenrohre haben, so haben Sie Anspruch auf gleichwertigen Ersatz. Entscheiden Sie sich beispielweise für den Ersatz durch Stahlrohre, wird der Versicherer die Mehrkosten bei der Schadensregulierung abziehen.

Warum wird meine Versicherung immer teurer?

Für das Jahr 2024 erfolgt für alle Wohngebäudeversicherungen eine deutliche Anpassung. Gründe für diese Anpassung sind:

- Höhere Preise von Baumaterialien (z.B. Holz, Stahl, Dämmstoffe)

- Höhere Kosten für Handwerker

- Probleme von Lieferketten während der Corona Pandemie

- Höhere Schadenaufwendungen, da modernere Gebäudetechniken vorhanden sind, die höhere Kosten auch bei einem kleineren Schadenfällen verursachen (z.B. Rollläden)

Die oben genannten Gründe führen dazu, dass der Anpassungsfaktor, der zur Berechnung der gleitenden Neuwertversicherungssumme dient, sich um 7,5% zum Vorjahr erhöht - im Vergleich dazu hat sich der Anpassungsfaktor zum Jahr 2023 um 14,35% erhöht. Diese Erhöhung wird vom Gesamtverbund der Deutschen Versicherungswirtschaft (GDV) für alle Wohngebäudeversicherer gleichermaßen festgelegt und führt im Ergebnis dazu, dass die Höchstversicherungssumme des Vertrages sich gleichfalls um 7,5% erhöht. Damit soll sichergestellt werden, dass im Schadensfall eine ausreichende Versicherungssumme bereitsteht.

Wichtiger Hinweis

Die Anpassung der Beiträge wegen der Erhöhung des Baupreis- und des Tariflohnindex begründen kein Sonderkündigungsrecht. Ein Wechsel der Versicherung ist deshalb erst zum nächsten Ablauf der Versicherung möglich.

Gerne prüfen wir für Sie, ob ein Tarif- oder Versichererwechsel lohnenswert für Sie ist.

Hauskauf, -verkauf, -neubau und Sanierung - Was gibt es zu beachten?

Was muss ich beim Hauskauf beachten?

Was muss ich beim Hauskauf beachten?

Bei vielen Immobilienkäufen geht der Besitz an der Immobilie vor der Eigentumsübertragung an den Käufer über. Im Notarvertrag ist häufig geregelt, dass alle Rechten und Pflichten z.B. bei Übergabe der Schlüssel auf den Käufer übergehen. Für uns gibt es drei Risiken, die in diesem Zeitraum durch den Immobilienkäufer beachtet werden sollten:

1) Überprüfung der bestehenden Wohngebäudeversicherung

Fordern Sie vom bisherigen Eigentümer die aktuelle Versicherungspolice an und prüfen Sie, ob alle wichtigen Gefahren Feuer, Leitungswasser, Sturm/Hagel und die erweiterten Elementargefahren versichert sind. Prüfen Sie auch, ob entweder die Wohnfläche oder die hinterlegte Versicherungssumme richtig ermittelt wurde.

2) Leerstand

Steht das Gebäude leer bzw. ist nicht bewohnt, muss dies als Gefahrerhöhung an den Versicherer gemeldet werden. Auch wenn der Eigentümer das schon erledigt hat, empfehlen wir, dass der Käufer selbstständig eine Meldung an den Versicherer aufgibt.

3) Haus- und Grundbesitzer-Risiko

Alle Rechten und Pflichten sind auf Sie als Käufer übergegangen. Können Sie sicherstellen, dass z.B. die Räumpflicht zu jeder Zeit eingehalten wird? Prüfen Sie, ob Ihre Privathaftpflichtversicherung die Haus- und Grundbesitzerrisiken für selbstgenutzte Häuser eingeschlossen hat und dies auch gilt, wenn das Haus aufgrund Renovierungs- oder Sanierungsarbeiten noch nicht bewohnt ist. Lassen Sie sich dazu eine schriftliche Bestätigung senden.

Im Beratungsgespräch fokussieren wir uns bei einem Hauskauf auf drei Beratungsfelder:

- Absicherung Ihrer Sachwerte (Immobilie und Hausrat)

- Absicherung Ihrer Haftung als Bauherr oder Eigentümer einer Immobilie

- Absicherung des Kredits (Bei Verlust der Arbeitskraft oder im Todesfall)

Was muss ich als Verkäufer beachten?

Was muss ich als Verkäufer beachten?

Wird ein versichertes Gebäude verkauft, so geht die Wohngebäudeversicherung automatisch auf den neuen Eigentümer über. Der Übergang der Versicherung erfolgt aber erst, wenn der Käufer als Eigentümer ins Grundbuch eingetragen ist. Die Eintragung der Auflassungsvormerkung hat in Bezug auf den Übergang der Versicherung keine Relevanz.

Da der Vertrag nicht beendet wird, erfolgt auch keine Endabrechnung des Versicherungsbeitrags. Für den Verkäufer ist der Beitrag verloren, es sein denn, er hat im Kaufvertrag eine entsprechende Regelung mit dem Käufer getroffen.

Der Übergang des Vertrages ist im Versicherungsvertragsgesetz in den §§ 95 ff. VVG geregelt.

Die Haus- und Grundbesitzerhaftpflichtversicherung kann nicht auf den Käufer übertragen werden und der Vertrag endet, sobald der Eigentumsübergang dokumentiert wurde. Der zu viel gezahlte Beitrag wird vom Versicherer zurückerstattet.

Was muss ich bei einer Haussanierung, einem Neubau oder einem Umbau beachten?

Was muss ich bei einer Haussanierung, einem Neubau oder einem Umbau beachten?

Wenn Sie einen Umbau/Sanierung in Ihrem neuen Haus planen ist es wichtig zu prüfen, ob in Ihrer Privathaftpflichtversicherung der Baustein Bauherrenhaftpflicht und Haus- und Grundbesitzerhaftpflichtversicherung ausreichender Versicherungssumme mitversichert ist. Sollte die Bausumme oder auch die Summe für eventuell erbringende Eigenleistungen nicht ausreichen, ist es ratsam eine separate Haus- und Grundbesitzerhaftpflichtversicherung abzuschließen. In dieser ist der Baustein Bauherrenhaftpflicht bis zu einer bestimmten Bausumme ebenso eingeschlossen.

Bei größer geplanten Sanierungen empfehlen wir immer eine separate Bauherrenhaftpflichtversicherung abzuschließen, da nur darüber folgende Leistungspunkte mitversichert sind: Be- und Entladeschäden, Leitungsschäden und Senkungs- sowie Erdrutschschäden

Weiterhin empfehlen wir eine Bauleistungsversicherung abzuschließen, da hierüber die Schäden (z.B. durch Fehler bei der Bauausführung, Unachtsamkeit der Arbeiter, Vandalismus, Diebstahl oder auch durch witterungsbedingte Schäden) am Gebäude selbst versichert sind.

Bei einem Neubau ist es wichtig, dass Sie die (Feuer)Rohbauversicherung vor Baubeginn abschließen. Viele Versicherer bieten die Rohbauversicherung beitragsfrei über die Wohngebäudeversicherung an, einige Gesellschaften sogar gegen alle Gefahren (Feuer, Leitungswasser, Sturm / Hagel und Elementar) und nicht nur gegen die Gefahr Feuer.

Eigentümer und Vermieter - was gibt es zu beachten?

Was muss ich als Vermieter bei einer Wohngebäudeversicherung beachten?

Was muss ich als Vermieter bei einer Wohngebäudeversicherung beachten?

Als Hauseigentümer empfehlen wir Ihnen Ihr Eigentum bestmöglich abzusichern. Im Schadensfall wird der Wert Ihrer Immobilie geschmälert oder Ihr Eigentum vollständig zerstört. Die Wohngebäudeversicherung ist dafür zuständig, dass das Gebäude wieder in den Ursprungszustand versetzt wird. Dazu sollte neben den Standardgefahren auch die erweiterten Elementargefahren sowie unbenannte Gefahren abgesichert werden. Da die Versicherung umlagefähig ist, entstehen Ihnen durch den besseren Versicherungsschutz keine Mehrkosten.

Weiterhin empfehlen wir den Abschluss einer Haus- und Grundbesitzerhaftpflichtversicherung sowie einer Vermieter-Rechtsschutzversicherung.

Habe ich als Eigentümer ein Haftungsrisiko aus einer vermieteten Eigentumswohnung?

Habe ich als Eigentümer ein Haftungsrisiko aus einer vermieteten Eigentumswohnung?

Die Haftungsrisiken eines Vermieters einer Eigentumswohnung sind den Wohnungseigentümern weitgehend unbekannt, obwohl der Gesetzgeber im Wohnungseigentumsgesetz (WEG) dieses besondere Risiko klar definiert hat. Gemäß dem Gesetz haftet der Sondereigentümer für Schäden, die sein Mieter als „Erfüllungsgehilfe“ im Sinne des § 278 BGB schuldhaft anderen Sondereigentümern oder der Gemeinschaft der Wohnungseigentümer zufügt. Wenn die WEG oder ein Mitglied beim Mieter, der einen Schaden schuldhaft verursacht hat, nicht in Regress nehmen kann, da dieser keine private Haftpflichtversicherung und auch kein Vermögen hat, dann haftet der Vermieter für den Schaden.

Außerdem ist der Wohnungseigentümer verpflichtet, „die im Sondereigentum stehenden Gebäudeteile so instand zu halten, und von diesen sowie von dem gemeinschaftlichen Eigentum nur in solcher Weise Gebrauch zu machen, dass dadurch keinem der anderen Wohnungseigentümer ein Nachteil entsteht, der über das bei einem geordneten Zusammenleben unvermeidliche Maß hinausgeht.“

Häufige Ursachen für Schadenfälle, für die der Wohnungseigentümer haftet, sind z.B. falsch verlegte elektrische Leitungen, mangelhafte Wasserinstallationen, defekte Heizkörper oder unsachgemäße Deckenkonstruktionen. Der Wohnungseigentümer trägt beispielsweise die Verantwortung dafür, dass Anschlüsse von wasserführenden Geräten, die erfahrungsgemäß störanfällig sind, regelmäßig vom Fachmann überprüft werden.

Was muss ich als Hausverwalter oder als Wohnungseigentümergemeinschaft bei einer Wohngebäudeversicherung beachten?

Was muss ich als Hausverwalter oder als Wohnungseigentümergemeinschaft bei einer Wohngebäudeversicherung beachten?

Als Verwalter sind Sie zur ordnungsgemäßen Verwaltung verpflichtet. Dazu gehört auch der Punkt „Versicherungen“. Neben einer Feuerversicherung des gemeinschaftlichen Eigentums zum Neuwert gehört auch eine angemessene Absicherung der Wohnungseigentümer im Hinblick auf das Haus- und Grundbesitzerrisiko. Wir empfehlen neben dem Abschluss einer Feuerversicherung auch weitere Gefahren wie Leitungswasser, Sturm/Hagel und die erweiterten Elementargefahren abzusichern, um den Wert der Immobilie auch im Schadensfall zu erhalten.

Zusätzlich empfehlen wir den Abschluss einer Glasversicherung, eine Vermögensschadenhaftpflichtversicherung für den WEG-Beirat sowie eine Rechtsschutzversicherung für die WEG.

Für Hausverwalter bieten wir spezielle Versicherungskonzepte an, die mehrere Gebäude und Versicherungsrisiken in einem Rahmenvertrag absichern. Es sind verschiedene Absicherungsvarianten möglich, die genau die Bedürfnisse Ihrer Hausverwaltung absichern.

Wie kann ich eine Fotovoltaikanlage absichern?

In der Wohngebäudeversicherung lässt sich die Fotovoltaikanlage gegen die versicherten Gefahren (z.B. Feuer, Leitungswasser, Sturm/Hagel) versichern. Dazu muss die Anlage mit einer Versicherungssumme an die Versicherungsgesellschaft gemeldet werden, damit diese in den Vertrag eingeschlossen wird. Allerdings empfehlen wir eine separate Absicherung über eine spezielle Fotovoltaikanlagenversicherung, die u.a. auch Schäden durch Bedienungsfehler, Kurzschluss, Überspannung, Schmor- und Sengschäden, Marder-/Tierbiss oder Vandalismus abdeckt. Weiterhin kann auch der Ertragsausfall abgesichert werden. Eine Fotovoltaikanlagenversicherung kostet im Jahr für eine gewöhnliche Anlage auf einem Einfamilienhaus unter 100 € im Jahr.

Als Betreiber einer PV-Anlage benötigen Sie eine Haftpflichtdeckung als Betreiber der Anlage. Wichtig ist, dass auch Deckung für das Einspeisen von Strom in öffentliche Stromnetze besteht. Für nicht gewerbliche Anlagen, das sind i.d.R. private Anlagen mit einer Nennleistung unter 10 kWp, besteht bei guten Haftpflichtverträgen Versicherungsschutz über die private Haftpflichtversicherung. Bitte prüfen Sie, ob Ihre private Haftpflichtversicherung dieses Risiko versichert. Gerne unterstützen wir Sie dabei.

Obliegenheiten

Der Verzicht auf die Kürzung der Leistung aufgrund einer grob fahrlässigen Verletzung der Obliegenheiten (z.B. Sie verreisen im Winter und stellen nicht sicher, dass Ihre Heizung ausreichend überwacht wird, wodurch Wasserleitungen durch Frost beschädigt werden) ist im Regelfall nicht mitversichert ist. Sofern Sie sich an die Obliegenheitsvorschriften halten, bestehen im Schadenfall keine Einschränkungen. Es gibt Versicherungsgesellschaften die die Leistung bei einer grob fahrlässigen Obliegenheitsverletzung nicht oder nur zum Teil einschränken.

Die gängigsten Obliegenheitsvorschriften sind:

- Schaden unverzüglich zu melden (Anzeigepflicht)

- Nach einem schweren Sturm sich zu vergewissern, ob das Dach noch dicht ist

- In der kalten Jahreszeit sicherzustellen, dass das Gebäude – auch bei Abwesenheit – richtig beheizt wird

- Wenn durch einen Sturm das Dach abgedeckt wurde, sich um eine Notabdeckung zu kümmern (Schadenminderungspflicht)

- Die Sicherungsvorschriften einzuhalten (Fenster alle geschlossen, damit kein Regenwasser eintreten kann)

Weiteres zur Wohngebäudeversicherung

Können Schäden durch Schädlinge / Ungeziefer abgedeckt werden?

Können Schäden durch Schädlinge / Ungeziefer abgedeckt werden?

Schäden durch Schädlinge / Ungeziefer sind nicht mitversichert und können auch über keinen Baustein mitversichert werden.

Was ist das Fugen-Urteil?

Was ist das Fugen-Urteil?

Im letzten Jahr hat der Bundesgerichthof (BGH) entschieden, dass eine undichte Fuge in einer Duschkabine keinen versicherten Leitungswasserschaden darstellt. Nässeschäden, die auf Grund einer undichten Fuge z.B. zwischen einer Duschwanne und einer angrenzenden Wand entstehen, sind keine Schäden mehr, die über die Wohngebäudeversicherung geltend gemacht werden können. Das Wasser ist zwar bestimmungswidrig ausgetreten, aber nicht aus einer Quelle, die in den Versicherungsbedingungen aufgelistet ist. Nach und nach haben sich die einzelnen Versicherer entschieden, wie sie auf das Urteil reagieren und zukünftig mit solchen Schäden in der Praxis umgehen. Falls Ihr Versicherungsunternehmen dem BGH-Urteil folgt, unterstützen wir Sie gerne bei einem Tarif- oder Versichererwechsel. Nehmen Sie dazu einfach Kontakt zu uns auf.

Sind Schäden an Ableitungsrohren abgedeckt?

Sind Schäden an Ableitungsrohren abgedeckt?

In einigen älteren Wohngebäudeversicherungen sind Schäden an Ableitungsrohren nicht mitversichert. Allerdings können hier große Schäden entstehen, weshalb wir die Mitversicherung auf- und außerhalb des versicherten Grundstücks empfehlen. Im Regelfall bieten die Gesellschaften dies bis zu einer Höchstentschädigungssumme (z.B. 20.000 €) an.

Nicht mit versichert sind z.B folgende Schäden: Undichtigkeit von Dichtungen, Muffenversatz oder wenn Wurzeln in die Rohre hineingewachsen sind, selbst wenn dadurch ein Materialschaden am Rohr oder an der Dichtung entstanden ist. Versicherungsschutz besteht außerdem nicht für die Kosten einer vorsorglich durchgeführten oder behördlich angeordneten Untersuchung von Rohren ohne konkreten Schadenverdacht. Erfolgt eine Untersuchung aufgrund eines konkreten Schadenverdachts, werden nur die Kosten für die Lokalisierung und Beseitigung eines versicherten Bruchschadens ersetzt.

Brauche ich eine Elementarversicherung?

Brauche ich eine Elementarversicherung?

Über den Einschluss der Elementarversicherung sind Schäden durch Überschwemmung, Rückstau, Schneelast und Lawinen, Erdrutsch und Erdfall, Erdbeben sowie Vulkanausbruch versichert.

Die höchste Schadenwahrscheinlichkeit im Rhein-Main Gebiet besteht im Regelfall für Überschwemmungsschäden und für Rückstauschäden. Da die Schadenwahrscheinlichkeit in den letzten Jahren stark angestiegen ist, empfehlen wir mittlerweile allen Hauseigentümern den Einschluss der erweiterten Elementargefahren.

Was verbirgt sich hinter dem Baustein „unbenannte Gefahren“?

Was verbirgt sich hinter dem Baustein „unbenannte Gefahren“?

Unter „Unbenannte Gefahren“ versteht man Schadenursachen, die nicht in den Bereich der üblicherweise versicherten Risiken fallen oder über deren Versicherungsumfang hinausgehen. Diese „Allgefahrendeckung“ bietet also den höchstmöglichen Versicherungsschutz für Ihr Gebäude.

Hierzu ein Beispiel:

Bedingungsgemäß gilt der Versicherungsschutz für Schäden durch Sturm erst ab Windstärke 8. Schäden durch Luftbewegungen unterhalb dieser Windstärke sind also normalerweise nicht versichert. Über den Einschluss der Unbenannten Gefahren bzw. der Allgefahrendeckung bestünde jedoch auch für derartige Schäden Versicherungsschutz. Weitere zusätzliche Leistungen variieren von Versicherungsunternehmen zu Versicherungsunternehmen. Gerne erläutern wir Ihnen die unterschiedlichen Versicherungsbedingungen und stellen Ihnen Schadenbeispiele zur Verfügung.